Der Autor dieses Artikels, RA Dr. iur. Jacob Bollag, ist Legal Counsel und geschäftsführendes Mitglied des Verwaltungsrats der Dr. J. Bollag & Cie. AG.

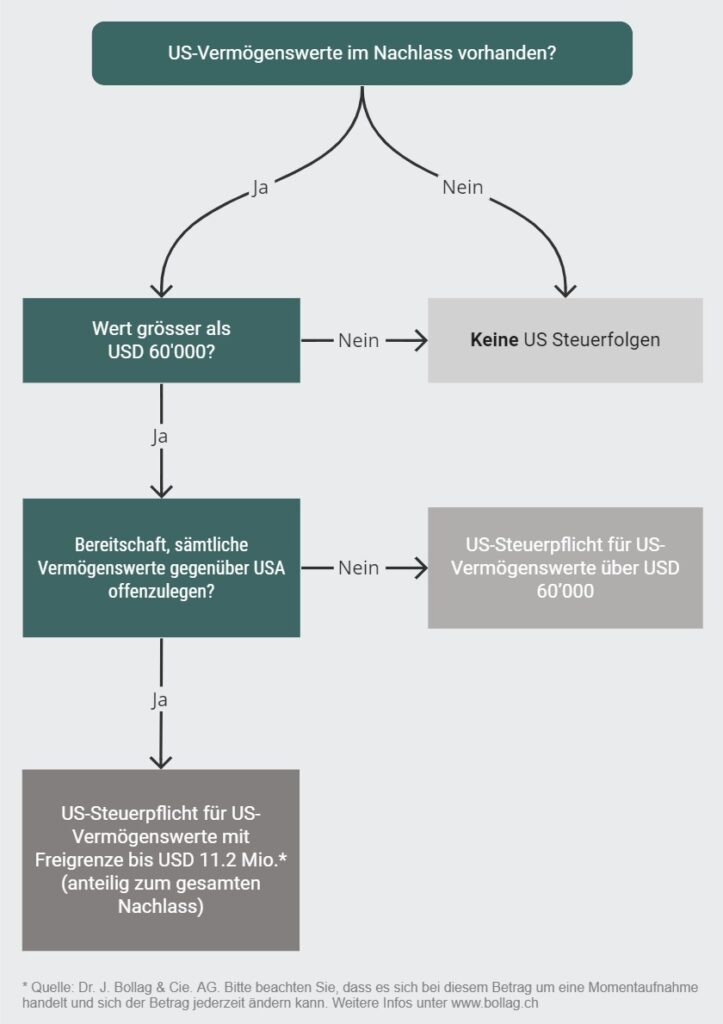

Erblasser ohne US-Staatsbürgerschaft oder US-Niederlassung haben unter Umständen die US-Erbschaftssteuer zu beachten. Namentlich trifft dies zu bei US-Vermögenswerten im Nachlass, die gesamthaft einen Wert von über USD 60’000 aufweisen. Dazu zählen insbesondere Liegenschaften und bewegliches Vermögen in den USA als auch Aktienbeteiligungen an unter US-Gesetzgebung gegründeten Unternehmen unabhängig vom Ort der Börsennotierung oder Aufbewahrung der Titel. Der Maximalsteuersatz beträgt 40%.

Befinden sich in einem Nachlass also beispielsweise US-Aktientitel mit einem kumulierten Wert von USD 100’000 fällt auf USD 40’000 die US-Erbschaftssteuer an.

Zwischen der Schweiz und der USA besteht ein Erbschafts-Doppelbesteuerungsabkommen (DBA). Gestützt darauf können in der Schweiz ansässige Erblasser einen höheren Steuerfreibetrag geltend machen. Seit 2018 beträgt die Freigrenze USD 11.2 Mio. für Einzelpersonen bzw. 22.4 Mio. USD für Ehepaare. Allerdings sind bei Beanspruchung des DBA sämtliche Vermögenswerte des Nachlasses – also auch ausserhalb der USA – zusammen mit dem entsprechenden Testament, Ehe- oder Erbvertrag den amerikanischen Steuerbehörden offenzulegen. Dabei ist zu beachten, dass sämtliche Vermögenswerte zum Verkehrswert deklariert werden müssen, was aufwändige Bewertungsvorgänge nach sich ziehen kann. Zudem kann nur ein anteiliger Freibetrag geltend gemacht werden entsprechend dem Verhältnis des Gesamtvermögens zum US-Vermögen.

Ein Erblasser verfügt beispielsweise über einen Nachlass von USD 20Mio, bei dem sich Aktientitel von Apple und Microsoft im Gesamtwert von USD 2 Mio. (also 10% vom Gesamtnachlass) befinden. Wollen die Erben das DBA nicht beanspruchen, schulden sie auf USD 1’940’000 die Erbschaftssteuer in den USA mit einem Steuersatz von bis zu 40%. Beanspruchen sie hingegen das DBA und sind bereit, den gesamten Nachlass von USD 20 Mio. gegenüber den USA offenzulegen, könnten sie einen anteiligen Freibetrag von 10%, also USD 1.29 Mio. geltend machen und schulden die Erbschaftssteuer auf USD 0.71 Mio.

Für weitergehende Auskünfte stehen wir Ihnen gerne zur Verfügung.

Wie können wir Ihnen behilflich sein?

Kontaktieren Sie uns noch heute, um herauszufinden, wie wir Ihre Rechte sichern und Ihre Handlungsmöglichkeiten maximieren können.